Компанія "Нова пошта", лідер експрес-доставки в Україні, має намір розмістити третій у своїй історії випуск облігацій – серії "С".

Як повідомила Національна комісія з цінних паперів та фондового ринку на своєму сайті, вона зареєструвала закритий випуск іменних процентних звичайних незабезпечених корпоративних облігацій "Нової пошти" серії "С" 24 січня.

Інформація про параметри випуску наразі відсутня.

Як повідомлялося, у 2020 році "Нова пошта" здійснила випуск облігацій серії "B" на 700 млн грн з погашенням 28 лютого 2023 року, купонною ставкою 16% річних та періодичністю виплат чотири рази на рік. Наголошувалося, що 40% залучених коштів буде направлено на будівництво логістичних центрів, а 60% – на їхню автоматизацію. Андеррайтером виступав Райффайзен Банк.

Дебютний випуск облігацій "Нова Пошта" розмістила у лютому-квітні 2019 року на суму 300 млн грн під 22% річних з терміном обігу до 22 серпня 2020 року. Кошти від розміщення облігацій було спрямовано на модернізацію інфраструктури та мережі відділень емітента.

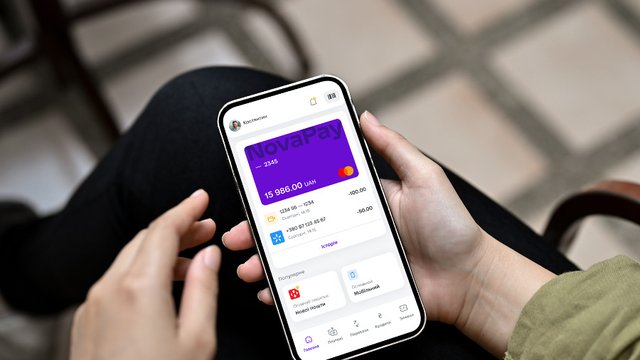

Заснована у 2001 році ДК "Нова Пошта" – найбільший учасник українського логістичного ринку: її мережа налічує близько 10 тис. відділень та 13 тис. поштоматів по всій Україні. Кількість відправлень за 2021 рік перевищила 372 млн. Крім цього, небанківська фінансова установа "НоваПей" надає послуги із грошових переказів та операцій з електронними грошима. За 2021 рік було проведено 388 млн транзакцій.

До складу групи також входить "Нова пошта Глобал", яка розвиває міжнародну партнерську мережу, щоб надавати клієнтам послуги з експрес-доставки не лише в Україні, а й за кордоном. Компанія виконує регулярні авіарейси до США, Європи, Китаю і за 2021 рік доставила 9,3 млн міжнародних відправлень.

«Укрнафта» збільшила запаси на 3 млн тонн нафти та 0,6 млрд куб. м газу

ПАТ "Укрнафта" збільшило запаси та ресурси більше ніж на 3 млн тонн нафти та 0,6…